Мой сайт подключен к РСЯ и, естественно, рекламная сеть отчисляет в бюджет налог в размере 13% от дохода, отнимая эту сумму из всех заработанных на рекламе денег . Как же снизить процентную ставку и платить вместо 13% всего 6%? Очень просто – для этого достаточно стать самозанятым.

Содержание

На днях я получила от РСЯ письмо, в котором говорилось, что сеть теперь работает с самозанятыми гражданами и что регистрация партнеров в новом статусе позволяет снизить налоговую ставку. Чтобы это сделать, необходимо изменить форму сотрудничества в личном кабинете сети.

Стоит ли становиться самозанятым?

Главный аргумент в пользу перехода в новый статус — снижение налогового бремени. Налоговая ставка у самозанятых составляет не 13% как у тех, кто работает по найму, а 4% и 6%. Почему такая разница? 4% отчисляется, если ваши услуги оплачивают физические лица, и 6% – если вы сотрудничаете с юридическими лицами.

Денежки (особенно те, которые приходится отдавать), любят счет, поэтому давайте посчитаем, что нам даст переход на новый налоговый режим в финансовом отношении.

Допустим, ваш доход составляет 65000 рублей в месяц.

По ставке 13% вы должны заплатить государству 8450 рублей и у вас останется 56550 рублей.

Если вы регистрируетесь в качестве самозанятого, то налог с этого же заработка составит 3900 рублей (считала по более высокой ставке 6%), а на руках у вас остается 61100 рублей.

Разница в 4550 рублей.

Казалось бы, выгода налицо, но наверняка есть и подводные камни, так что давайте разбираться с этой самозанятостью.

Особенности налогового статуса «самозанятый» и нюансы работы

Многие из тех, кто открывал ИП, сталкивались с тем, что даже при отсутствии доходов (что не редкость на старте бизнеса) приходилось выплачивать полные суммы в Пенсионный фонд и на медстрах.

Кроме того, индивидуальные предприниматели ограничены в возможности тратить заработанные средства, обязаны вести бухгалтерскую документацию, сдавать отчеты, в некоторых случаях – покупать кассу. Все это – лишние затраты времени, сил, нервов и денег. Как же в этом плане обстоят дела у самозанятых?

Не буду писать о плюсах и минусах самозанятости – об этом и без меня много информации, – а расскажу лишь о самых важных моментах, которые вы должны знать, прежде чем менять статус налогоплательщика.

- Кто может стать самозанятым? Любой желающий при соблюдении нескольких условий: заработок за год составляет менее 2,4 млн рублей, человек работает сам, не привлекая наемных работников, занимается деятельностью, подпадающей под данный вид налогового режима. Например, оказывает услуги тамады, дает юридические консультации, сдает в аренду квартиру, ведет Youtube-канал, продает изделия собственного производства или настраивает рекламу заказчикам. Подробнее о разрешенных для самозанятых лиц видах деятельности – читайте ниже.

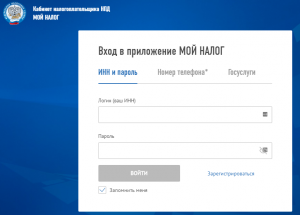

- Зарегистрироваться можно минут за 15. Для этого нужно перейти на сайт налоговой или скачать приложение «Мой налог». Другие варианты регистрации – через Сбербанк («Платежи» – «Свое дело») или портал Госуслуг. Потребуется ввести свои данные – не забудьте найти и приготовить свой ИНН (он обычно теряется, во всяком случае у меня).

- Статус самозанятого позволяет пользоваться налоговым вычетом в размере 10000 рублей. Он начисляется автоматически в личном кабинете налогоплательщика после регистрации. Только не думайте, что эти деньги вы можете получить на руки и потратить на свои нужды. Сумма в 10000 – это лимит, в пределах которого можно уменьшить сумму налога. На практике это выглядит так: при доходе в 65000 рублей сумма налога за 3 месяца составит 7800 (4%) и 11700 (6%) рублей. В первом случае вам не придется платить налог за счет использования налогового бонуса (еще и останется 2200 рублей на следующий месяц). Во втором — вы заплатите только 1700 (11700–10000=1700). По факту ситуация немного иная: пока действует бонус, просто снижается ставка и вместо 4% отчисляется 3%, а вместо 6% – 4%.

- Налог придется платить самому – до 25 числа следующего месяца. Сложностей здесь нет – все можно делать через приложение «Мой налог»: вручную считать ничего не нужно – сумма рассчитывается автоматически, перечислить налог можно здесь же.

- Бухгалтерия отсутствует, касса не нужна. Например, Рекламная сеть Яндекса утверждает, что будет сама пробивать электронные чеки и отправлять их в налоговую.

- Самозанятые освобождены от обязательных взносов в ПФР и Фонд медицинского страхования. Если есть желание, это, конечно, можно делать, но, в отличие от ИП, вас никто не принуждает.

Переход на самозанятость дает возможность получить официальный налоговый статус и легализовать доходы. А значит, нет риска попасться под карающую руку ФНС и получить штраф за неуплату налогов, можно претендовать на кредит, защищать свои права в суде, оформить налоговый вычет на лечение или покупку жилья. Кроме того, это позволяет расширить клиентскую базу, ведь не секрет, что многие юридические лица и ИП не слишком охотно идут на сотрудничество с «физиками».

Ответы на часто задаваемые вопросы

Можно ли совмещать работу по найму и деятельность в качестве самозанятого?

Оказывается, можно – на этот счет нет никаких запретов. То есть, работая на основной работе и имея подработку как самозанятый, вы ничего не нарушаете. Но пониженная налоговая ставка будет доступна только во втором случае – на работе как вычитали 13%, так и будут вычитать.

Самозанятый может работать только в интернете?

Это совсем необязательно. Статус позволяет зарабатывать на оказании самых разных услуг как в онлайне, так и в офлайне.

Как ведутся расчеты?

Вы выполняете свою работу, заказчик ее оплачивает, после чего получает чек, который фиксируется в налоговой через используемое вами приложение. Но здесь есть нюансы. Если вы не получили денег, а чек «пробили», то рискуете тем, что будете платить из собственных средств, поскольку налогооблагаемая база – это суммы всех ваших чеков.

Если все же заказчик не перевел оплату, а чек уже выдан, его (чек – не заказчика) нужно максимально быстро аннулировать, благо приложения это позволяют.

Нужно ли отчитываться, куда ты тратишь заработанные деньги?

Самозанятые остаются физическими лицами, то есть имеют полное право на свое усмотрение распоряжаться заработанными деньгами: с карточки, которая привязана к счету самозанятого, можно оплачивать покупки, переводить деньги другим физлицам, снимать наличные.

Какое отношение имеет НПД к самозанятым?

Налог на профессиональный доход (НПД) – это специальный налоговый режим для граждан, осуществляющих деятельность в качестве самозанятых.

Кто может стать самозанятым в 2020 году?

Сейчас статус самозанятого позволяет работать по более чем 130 видам деятельности в разных сферах. В список входит большое количество услуг, профессий и направлений бизнеса. Вот лишь некоторые:

- IT,

- авто,

- аренда,

- ремонт,

- финансы,

- юридические услуги

- доставка,

- социальная помощь,

- бытовые услуги,

- животные,

- массаж,

- консультирование по диетологии и здоровью,

- услуги психолога,

- спорт,

- маркетинг,

- переводы,

- бьюти-услуги,

- обучение,

- дизайн и пошив одежды,

- животноводство,

- переработка отходов,

- копирайтинг,

- полиграфия,

- изобразительное искусство,

- страхование,

- хендмейд и многое другое.

Забавно, что писатель и копирайтер стоят в одном разделе с платными туалетами, грузчиками и носильщиками.

Можно ли изменить вид деятельности?

Это можно сделать в любой момент – прямо в приложении. Ограничений нет. Так что если вы решили, что выбранный род деятельности вас не устраивает, можете попробовать себя в другой области.

Если не выписать чек, чем это грозит?

Штрафами – от 20% до всей суммы дохода.

Нужно ли платить налоги, если ничего не заработал в этом месяце?

Нет, вы платите налог только с заработанных сумм.

Можно ли нанимать работников?

Нет, статус самозанятого этого не позволяет. Можно работать самому и продавать плоды своей деятельности, а также заключать договора на оказание услуг и договора подряда.

Как стать самозанятым в Рекламной сети Яндекса

- Заходите в свой кабинет РСЯ.

- Переходите в «Документы».

- Жмете кнопку «Стать самозанятым».

- Следуете подсказкам сервиса.

Подробная инструкция и ответы на часто задаваемые вопросы по сотрудничеству с Яндексом в новой налоговой «роли» здесь.

Вместо заключения

Когда я получила письмо от РСЯ о возможности перехода на самозанятость, я, конечно, стала изучать этот вопрос и в интернете мне попалась статья одной дамы, которая была очень недовольна тем, что ей пришлось оформить такой статус.

Недовольство в основном было вызвано тем, что ее вынудили это сделать и она не очень понимала, почему, несмотря на то что она сотрудничает с заказчиком как самозанятая, ее заставляют работать полный рабочий день, и ограничивают так, словно она наемный сотрудник.

Насколько я поняла, некоторые не вполне честные работодатели просто пользуются самозанятыми как лазейкой, позволяющей уменьшить свои налоговые отчисления. Так что имейте это в виду.

В остальном, как мне кажется, регистрация статуса самозанятого – это возможность выйти из тени для многих микробизнесов, фрилансеров, онлайн и офлайн-предпринимателей. А регистрироваться или нет, решать вам…

Надеюсь, статья оказалась вам полезна.

Юлия

P. S. Если есть что добавить, пишите в комментариях.